働き盛りの30代。

結婚、マイカーの購入、住宅の購入、そして子どもとお金がかかることが続きます。

ただ貯金もして、将来の蓄えも必要です。

もし余裕ができたら、ローンを繰り上げ返済すべきでしょうか?

それとも、投資を始めるべきなのでしょうか?

さぁ、数学の教師らしく、計算の出番ですよ!

どっかで損益分岐点があるはずだ!

探してみましょう。

⇓前回の記事はこちら⇓

住宅ローンについて

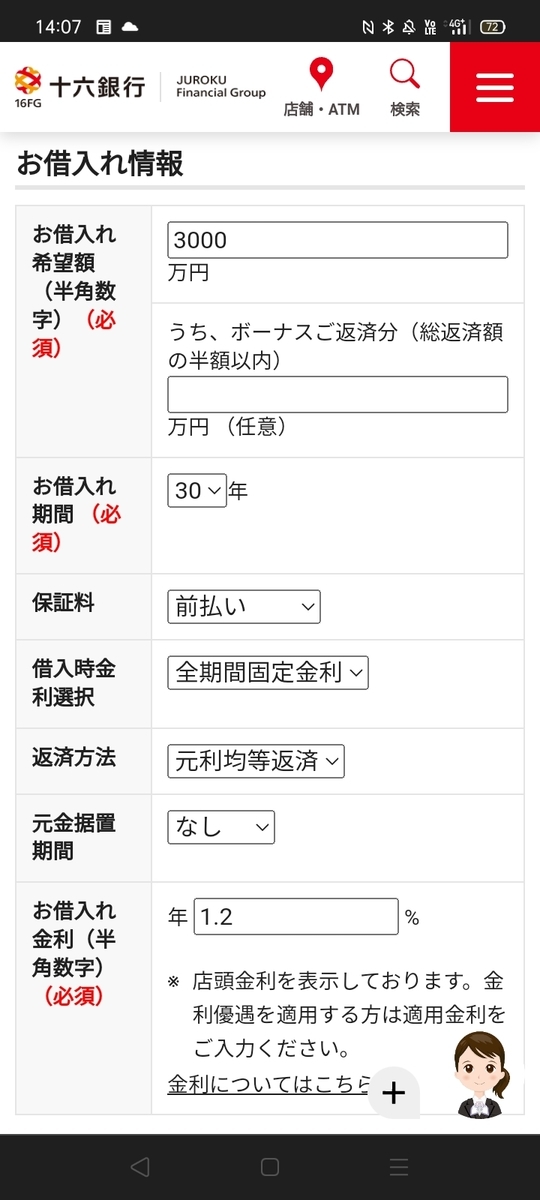

とりあえず、戸建て、土地込みで3000万の家を買ったと想定しましょう。

金利は変動金利と固定金利で違いはありますが、ある程度簡略化するために今回は固定金利は1.2%とします。(2023年1月現在の中央値あたり)

返済期間は定年までには返したいので、25年、30年、35年の3つでシュミレートします。

十六銀行のシュミレータを使わせていただきました。

この形でシュミレーションかけました。

返済期間25年の場合

25年で474万円の利息がつく。

月々+ボーナス時に11万円6000円払わなければならない。

返済期間30年場合

なるほど。30年で利息で574万円余分にお金を払う必要が出てくるわけですね。

そして、毎月と、ボーナスがでた時に、

約10万と、ローンを30年払う必要がでてきます。

返済35年の場合

5年借入期間が増えると約676万円の利息が着きます。

5年返済期間が増えると100万余計に払わないといけないんですね。

月々+ボーナスのときに8万6000円払わなければ行けないことがわかりました。

シュミレーションをかけた結果

返済を5年伸ばすと、

・100万余計に払う必要がでてくる。

→1年早く返済できれば20万円利息を払う必要がなくなる。

・月々の返済額は、1万円3000円ほど少なくなる。

ということがわかりました。

1年早く完済できれば20万円浮く。つまり、1年間の投資の収支が+20万円になるにはどれだけの原資が必要か分かれば、良いわけですね。

投資信託で年間+20万円を目指せ!

投資信託の利回りは3%とします。

$ x × 1.03=x+200000$

となる解を求めれば良い訳ですから、

667万円投資信託を買えば、毎年20万円の利回りをGETできます。

ただ、20万円は税引き前なので、きっちり20万円の利回りを手に入れるならもう少し必要です。

…となると、この667万円を繰り上げ返済すれば借金の1/5は返済できるわけです。

返済期間も4/5年になります。

投資の利回りが、ローンの利息2倍以上でも、ローンの借入額が大きすぎるため、利息分を投資信託でカバーするなら、繰り上げ返済した方が、安上がりになりそうです。

複利の力でお金増やせば良いではないか!という話をしました。

毎年40万円積立NISAを積み立てて20年で800万払い込むと、1000万円程に増えます。

ただ、20年後、必ずこの金額になってるとは限りません。リーマンショックのような世界的不景気でもしかしたら元本割れする可能性もあります。

まとめ

僕個人の意見は借金を早く返すに限る!

そして、あまったお金で、投資を!

と思っています。

借金の利子は、投資のように待ってはくれません。

返せなかったら後々首がしまってきます。

また、投資に熱を傾けるあまり、返済不可能になったら、目も当てられません。

ご家庭の収入のバランスを見て、検討してみてください。

コメント